Artikel | 8 december 2023

EU Anti-Tax Avoidance Directive III: Tillämpning av skalbolagsdirektivet i sju steg

EU:s direktiv som riktar sig mot skalbolag, Anti-Tax Avoidance Directive III (”ATAD 3” eller ”Direktivet”) är för närvarande i stadiet att antas i slutlig version för införlivning i nationell lagstiftning. Det första förslaget till direktiv publicerades den 22 december 2021 och godkändes av Europaparlamentet den 17 januari 2023 med vissa ändringar. Direktivet är för närvarande hos EU-rådet och EU-medlemsstaterna för enhälligt samt slutligt förslag. ATAD 3 var initialt planerat att träda i kraft den 1 januari 2024, men med det är sannolikt att detta datum flyttas fram. Bedömningen av ett skalbolag enligt Direktivet ska göras utifrån omständigheter under de två senaste beskattningsåren, det vill säga enligt ursprunglig tidsplan från och med den 1 januari 2022. I denna artikel presenteras hur Direktivet tillämpas i sju steg.

Notera att denna artikel inte omfattar Europaparlamentets ändringsförslag i ATAD 3.

Direktivet är inriktat på ett upplägg med skalbolag som används för skatteundandragande eller skatteflykt bestående i att starta bolag inom EU för att kunna överföra skattefördelar till bolagets verkliga huvudmän eller koncern. Direktivet syftar till att fånga upp alla bolag som kan anses ha skatterättslig hemvist i en medlemsstat, oavsett juridisk form.

Steg 1: Undantagna bolag

Bolag som faller inom något av följande fem kategorier undantas från Direktivets tillämpningsområde då de anses vara lågriskfall och är därmed inte föremål för rapporteringskraven i ATAD 3. Undantagen bedöms inte på koncernnivå utan individuellt för varje bolag. Ett bolag som direkt eller indirekt ägs av ett undantaget bolag, utan att själv vara undantaget, kan därmed potentiellt vara föremål för ATAD 3.

- Företag med överlåtbara värdepapper upptagna till handel eller noterade på en reglerad marknad eller en multilateral handelsplattform.

- Reglerade finansiella företag, till exempel UCIT, AIF och AIFM.

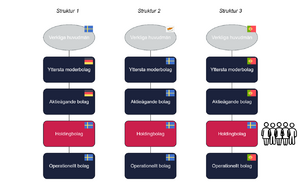

- Holdingbolag med aktier i operationell verksamhet i samma medlemsstat, med verkliga huvudmän som också har skatterättslig hemvist i samma stat. (Se Struktur 1 nedan.)

- Holdingbolag med skatterättslig hemvist i samma medlemsstat som bolagets aktieägare eller yttersta moderbolag. (Se Struktur 2 nedan.)

- Bolag med minst fem heltidsanställda, eller anställda som uteslutande bedriver den verksamhet som genererar bolagets relevanta inkomst. (Se Struktur 3 nedan.)

Steg 2: Gateway-test

ATAD 3 inkluderar ett substanstest i två delar där den första delen är de s.k. gateway-trösklarna med tre kumulativa kriterier. Om ett bolag uppfyller trösklarna anses det vara ett högriskbolag och ska i den andra delen rapportera substansindikatorer. Det är bolaget själv som ska bedöma om kriterierna uppfylls. Medlemsstaterna kan dock begära skatterevision av ett bolag som misstänks uppfylla trösklarna. Lågriskfall som inte uppfyller kriterierna anses inte omfattas av Direktivets syften.

- Passiv eller finansiell inkomst

Mer än 75 % av bolagets inkomster under de två senaste beskattningsåren är ”relevanta inkomster”, vilket definieras som passiva eller finansiella inkomster, exempelvis ränta, royalties och utdelningar. Alternativt överstiger det bokförda värdet av bolagets aktieinnehav eller bolagets fasta och lösa egendom som genererar sådan relevant inkomst 75 % av det totala bokförda värdet av bolagets tillgångar.

- Gränsöverskridande verksamhet

Mer än 60 % av bolagets relevanta inkomster enligt första punkten härrör från eller överförs till annan jurisdiktion. Alternativt var motsvarande procentandel av det bokförda värdet av bolagets fasta och lösa egendom som genererar relevant inkomst enligt första punkten lokaliserad utanför bolagets medlemsstat under de två senaste beskattningsåren.

- Outsourcad förvaltning och beslutsfattande

Bolaget har under de två senaste beskattningsåren outsourcat förvaltningen av den dagliga verksamheten och beslutsfattandet om viktiga funktioner.

Hur det ska fastställas vad som är sådan verksamhet och funktioner ges dock ingen vägledning om i Direktivet, men riskbolag bör se till att styrelsedokumentation är i sin ordning och tillgänglig till stöd för att förvaltning och beslutsfattande sker internt. Det är heller inte klargjort om koncernintern outsourcing uppfyller tröskeln.

Undantag – ingen skattefördel

Ett bolag som visserligen uppfyller gateway-testet kan begära att undantas rapporteringskraven i ATAD 3 om bolaget bevisar att bolagets existens inte leder till en skattefördel för bolagets verkliga huvudmän eller den koncern som bolaget ingår i. Det vill säga att bolaget upprättades för genuina kommersiella syften. Anses frånvaro av sådan minskad skattskyldighet bevisad genom jämförelse av de skattebelopp som betalas av verkliga huvudmän och koncernen samt de belopp som skulle ha betalats om bolaget inte fanns, och förblir dessa omständigheter oförändrade, kan undantaget vara giltigt initialt under beskattningsåret och ytterligare fem år.

Många strukturer kan ha flera nivåer av potentiella skalbolag där en skattefördel kan uppstå från kombinationen av bolag men inte genom ett enskilt. Det framgår inte i Direktivet om upprättandet och existensen av endast ett, eller samtliga, bolag med mellanliggande ställning ska beaktas vid bedömningen av eventuell skattefördel.

Steg 3: Minimisubstans

I den andra delen av Direktivets substanstest ska bolaget rapportera uppfyllande av tre indikatorer på minimisubstans för skatteändamål i sin årliga skattedeklaration, genom bifogande av styrkande handlingar med specifika uppgifter. Uppfylls samtliga kriterier antas bolaget ha minimisubstans för det aktuella beskattningsåret och är därmed inte ett skalbolag enligt ATAD 3.

- Lokaler

Bolaget har egna lokaler, eller lokaler för exklusiv användning, i sin hemviststat inom EU.

- Bankkonto

Bolaget har minst ett eget och aktivt bankkonto i EU.

- Indikatorer avseende styrelseledamöter eller heltidsanställda

Minst en styrelseledamot i bolaget eller majoriteten av bolagets heltidsanställda

- har skatterättslig hemvist i bolagets medlemsstat, eller inte längre bort än att uppgifterna i bolaget kan utföras korrekt,

- är kvalificerad (och, avseende ledamot, har behörighet) att fatta beslut om/bedriva den verksamhet som genererar relevanta inkomster för bolaget,

- använder regelbundet aktivt och oberoende sin behörighet enligt (ii) (endast styrelseledamot), och

- är inte anställd i eller fungerar som styrelseledamot i annat företag som inte är ett närstående företag (endast styrelseledamot).

Steg 4: Antagande om skalbolag

Ett bolag som inte uppfyller ett eller flera av indikatorerna i steg 3 antas sakna minimisubstans för det aktuella beskattningsåret och antas därmed vara ett skalbolag i Direktivets mening, det vill säga ett bolag som missbrukas för skatteändamål.

Steg 5: Motbevisning

Bolag som antas vara skalbolag enligt ATAD 3 ska ha möjlighet att motbevisa antagandet genom att redovisa ytterligare bevisning för den verksamhet som bedrivs för att generera relevanta inkomster. Bevisningen ska styrka att bolaget har utövat och kontinuerligt haft kontroll över, och burit riskerna med, den verksamhet som genererat relevanta inkomster eller bolagets tillgångar. Anses antagandet om skalbolag motbevisas gäller det initialt under beskattningsåret och, om omständigheterna förblir oförändrade, ytterligare fem år.

Steg 6: Skattekonsekvenser

Strukturer med bolag som antas vara ett skalbolag genom avsaknad av minimisubstans enligt ATAD 3 är föremål för omfattande skattekonsekvenser inom EU. Strukturer med skalbolag som har hemvist utanför EU faller utanför Direktivets tillämpningsområde, däremot har det klargjorts att ytterligare regler avses införas inom EU inriktade på sådana strukturer. Däremot kan strukturer som berör sådana tredjeländer uppstå, t.ex. då skalbolaget överför inkomst från eller äger tillgångar i sådant tredjeland, eller har aktieägare med hemvist i tredjeland.

Konsekvenser i skalbolagets medlemsstat

Skalbolaget ska

- inte beviljas intyg om skatterättslig hemvist för användning utanför medlemsstatens jurisdiktion, eller

- beviljas intyg om skatterättslig hemvist som anger att bolaget inte har rätt till förmåner enligt dubbelbeskattningsavtal och relevanta EU-direktiv (exempelvis moder-/dotterbolagsdirektivet och ränte-/royaltydirektivet).

Konsekvenser i andra medlemsstater

Skalbolagets aktieägare, om sådan har hemvist inom EU, ska

- beskattas i sin medlemsstat för bolagets relevanta inkomster som om de hade uppkommit direkt för aktieägaren, utan hinder av dubbelbeskattningsavtal och relevanta EU-direktiv.

- beskattas i sin medlemsstat för bolagets egendom som genererar relevanta inkomster som om egendomen ägdes direkt av aktieägaren, dock utan att det påverkar tillämpningen av dubbelbeskattningsavtal och relevanta EU-direktiv.

- beskattas i den medlemsstat där bolagets fasta egendom som genererar relevant inkomst är belägen för sådan egendom som om egendomen ägdes direkt av aktieägaren, dock utan att det påverkar tillämpningen av dubbelbeskattningsavtal och relevanta EU-direktiv.

om utbetalare av relevant inkomst inte har hemvist inom EU

- beskattas i sin medlemsstat för bolagets relevanta inkomster som om de hade uppkommit direkt för aktieägaren, dock utan att det påverkar tillämpningen av dubbelbeskattningsavtal och relevanta EU-direktiv.

Utbetalare av relevant inkomst ska, om skalbolagets aktieägare inte har hemvist inom EU,

- källbeskattas i sin medlemsstat, dock utan att det påverkar tillämpningen av dubbelbeskattningsavtal och relevanta EU-direktiv.

Oberoende av ovanstående bör det noteras att relevant inkomst såsom utdelning och räntebetalningar i vissa fall kan vara undantagen beskattning i Sverige enligt tillämplig svensk lagstiftning. Detta innebär att bolagsstrukturer med ett svenskt skalbolag enligt ATAD 3 inte nödvändigtvis behöver förlita sig på undanröjande av dubbelbeskattning enligt dubbelbeskattningsavtal och relevanta EU-direktiv, under förutsättning att svensk lagstiftning inte ändras till följd av implementeringen av Direktivet. Någon sådan lagändring har för närvarande inte föreslagits. Även om i vissa fall inga direkta skattekonsekvenser skulle uppkomma i praktiken, är skalbolaget fortfarande föremål för rapporteringskraven enligt ATAD 3.

Steg 7: Informationsutbyte och sanktioner

Samtliga medlemsstater kommer, i enlighet med befintlig mekanism för administrativt samarbete i skattefrågor och automatiskt informationsutbyte, ha tillgång till information om ATAD 3-skalbolag. Information kommer utbytas mellan medlemsstaterna från och med den första delen av Direktivets substanstest, det vill säga när ett bolag anses vara ett högriskbolag, samt i efterföljande steg inklusive intyg om motbevisning och undantag. Medlemsstaterna kan vidare begära att ett specifikt bolags medlemsstat utför skatterevision om det finns anledning att tro att bolaget saknar minimisubstans i Direktivets mening.

ATAD 3 föreskriver vidare att medlemsstaterna ska fastställa sanktioner som ska gälla vid överträdelser av rapporteringskraven i Direktivet, vilka föreslås inkludera en sanktionsavgift på minst 5 % av skalbolagets omsättning under det aktuella beskattningsåret.

Setterwalls kommentar

Även om Direktivets ikraftträdande som nämnt sannolikt kommer flyttas fram från initialt datum den 1 januari 2024, är det med hänsyn till att bedömningen av ett skalbolag ska göras utifrån omständigheter under de två senaste beskattningsåren hög tid för riskbolag att göra en översyn av koncernens befintliga struktur och bolagssubstans. Med anledning av att EU-medlemsstaterna inte lyckats nå enighet förväntas slutligt förslag tidigast under hösten 2024, då nya representanter har tillträtt EU-rådet. Ikraftträdande kan därefter inte ske förrän medlemsstaterna har fått tid att inkorporera Direktivet i nationell lagstiftning.

Setterwalls bevakar statusen avseende slutligt direktiv och ikraftträdande. Välkommen att kontakta våra skattejurister med frågor om substanskraven enligt ATAD 3 och för rådgivning om hur ert företag kan förbereda er för implementeringen av Direktivet.

Innehållet är en allmän redogörelse av enbart informativ karaktär och är inte juridisk rådgivning att lägga till grund för bedömning i ett enskilt ärende.

En sammanfattning av artikeln kan laddas ner här: Tillämpning av skalbolagsdirektivet i sju steg